Une épaisse présentation de Nielsen IQ à l’UBA a tout récemment fait le tour des tendances actuellement en cours dans le monde de la grande consommation. L’indéniable pression sur les prix constatée surtout l’année dernière (+6% tous secteurs confondus, il faut probablement retourner aux années ’70 pour retrouver une hausse semblable) n’a pas résulté en une baisse correspondante de volumes d’achat.

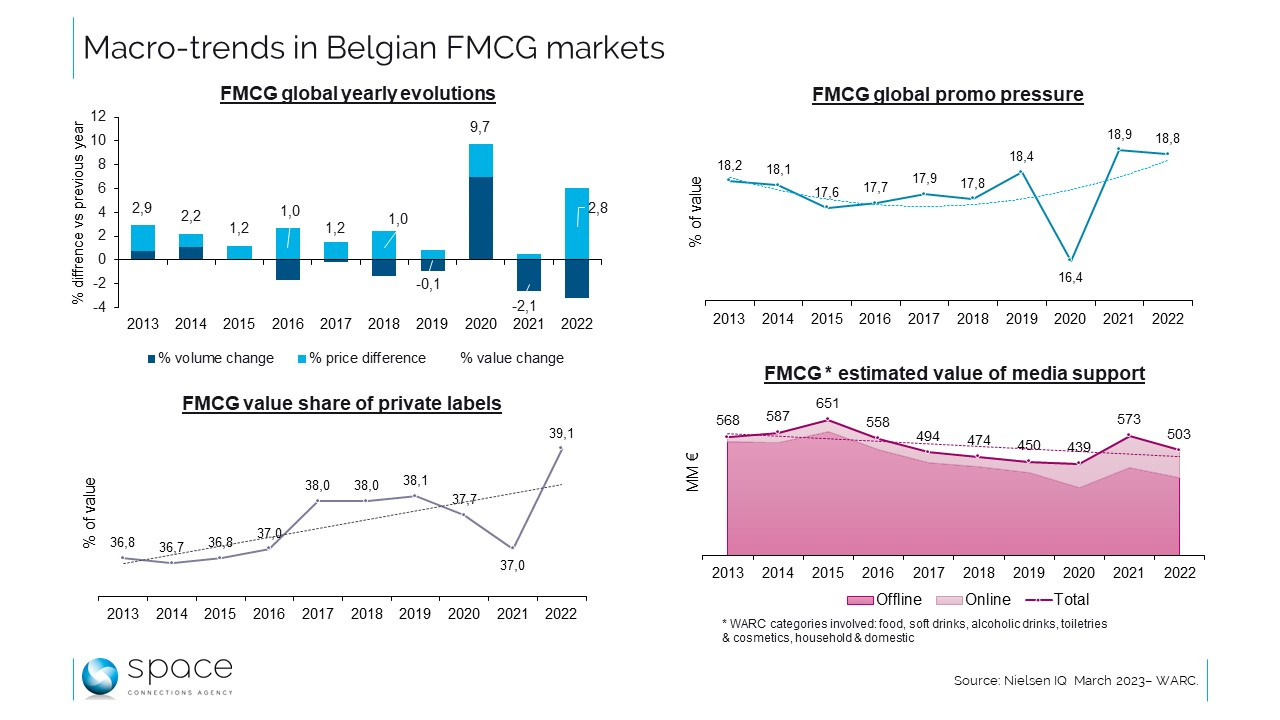

En effet, le +6% d’augmentation de prix en 2022 correspond à une baisse de volume limitée à 3,2%, d’où une hausse de valeur correspondant à la différence, soit 2,8%. Une hausse de valeur assez rare, si l’on excepte évidemment l’année 2020, où le confinement a obligé les consommateurs à fréquenter davantage le commerce de détail, au détriment de l’horeca.

La hausse des prix n’a pas été uniforme entre les secteurs, tout comme la réduction de volume d’achat s’est révélée variable. Les catégories les plus basiques, comme les produits de boulangerie ou les produits laitiers, ont évidemment moins souffert de baisses de volume d’achat car considérées comme indispensables. Au détriment des autres, évidemment.

Dans ce contexte de hausse des prix, les acheteurs se tournent évidemment plus facilement vers les marques de distributeurs, les « private labels », qui ont atteint 39% en 2022, un sommet en termes de part de marché en valeur. Nielsen IQ remarque toutefois que ces « private labels » ont vu leurs prix augmenter plus fortement que ceux des marques de fabricants, ce qui a mécaniquement renforcé la position des premiers dans l’ensemble du chiffre d’affaires global.

Les enquêtes consommateurs relayées par Nielsen IQ montrent aussi une progression assez remarquable de la sensibilité au prix chez les consommateurs au cours de l’année passée. Dans ce contexte, il est presque étonnant de voir une pression promotionnelle stabilisée un peu en-dessous de 19%, un niveau record par rapport aux 20 dernières années, mais sans hausse notable en 2022, malgré la fébrilité autour des prix.

Evidemment, ce taux agrège des situations différentes : on sait que certaines catégories de produit sont caractérisées par des promotions quasi-continues. En parallèle avec les observations de Nielsen, nous avons extrait de la database WARC (World Advertising Research Centre) l’évolution estimée de la valeur des investissements médias dans cinq secteurs de produits.

Cette source présente deux avantages : une estimation de la valeur nette du support média et surtout une vue plus complète, intégrant le digital. La valeur cumulée du support média des cinq secteurs correspond à une moyenne de quelque 2% du chiffre d’affaires FMCG annuel tel qu’estimé par Nielsen, avec une tendance régressive.

Selon WARC, la valeur du support média est assez volatile d’une année à l’autre, mais est restée globalement stable au fil des 10 années passées, ceci alors que la valeur du marché FMCG a progressé en moyenne de 2% par an.

Cette diminution tendancielle du support publicitaire correspond d’ailleurs à un phénomène assez bien documenté, en Belgique comme ailleurs : la baisse de l’investissement publicitaire est fortement corrélée à une hausse de la part des « private labels » dans les paniers d’achat.

Même si depuis 2020, nous connaissons des situations assez inédites sur le plan de la consommation, certaines tendances bien établies se confirment donc encore. L’occasion de rappeler qu’en temps de crise, l’investissement publicitaire anticyclique est un gage de défense des marques, notamment sur la sensibilité au prix.

Rédaction : MM.